# 미국 소비자물가지수(CPI) 와 근원 소비자물가지수(Core CPI)

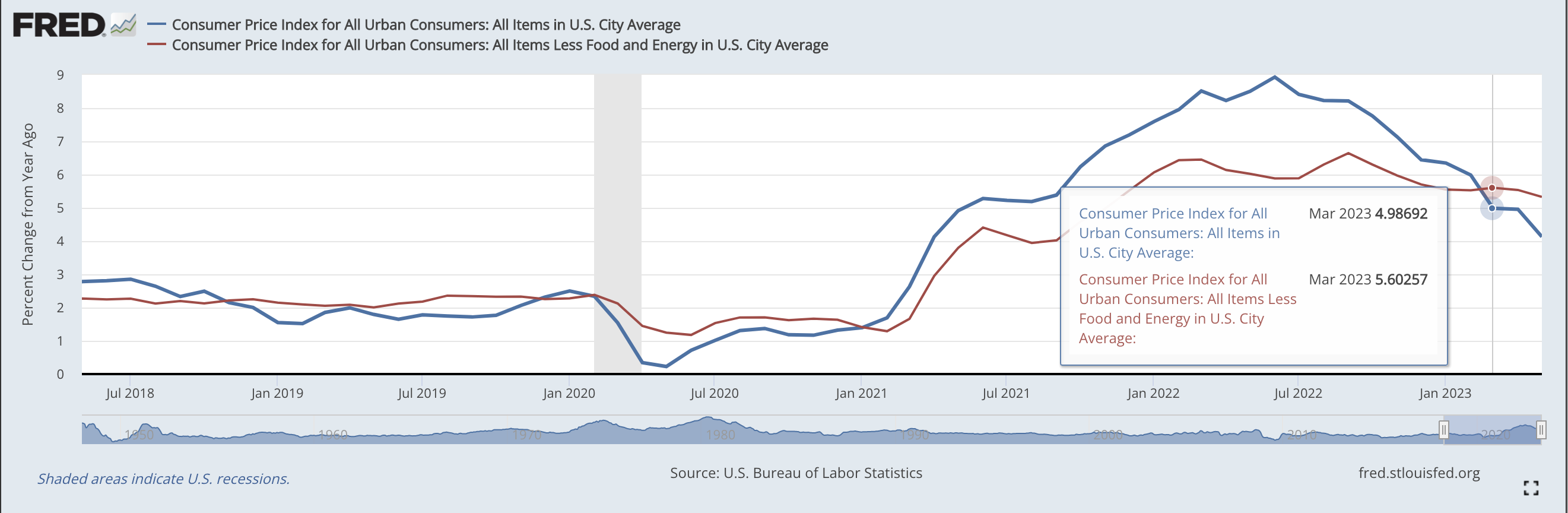

5월 소비자물가지수(CPI)는 이번 6월 13일 21시 30분 한국시간 기준으로 발표했습니다. 이번 발표에서 예상치와 비슷하게 하락양상을 보일 것으로 예상되었으나 문제는 근원 소비자물가지수(Core CPI) 하락율이 예상만큼 높지 않을 것으로 보여서 이 부분을 예의주시 할 필요가 있겠습니다.

- 생산자물가지수 CPI 4.0% (예상 4.1%)

- 근원 생산자물가지수 Core CPI 5.3%(예상 5.3%)

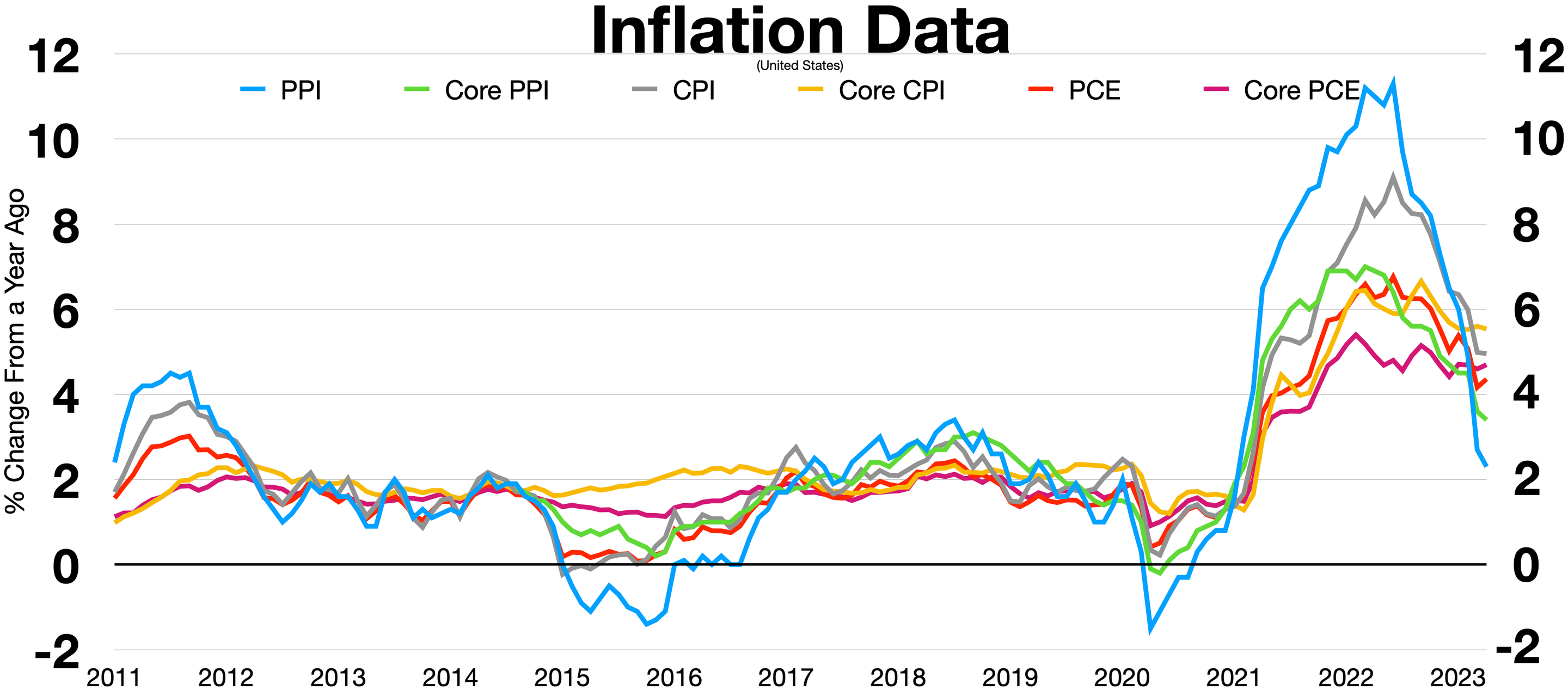

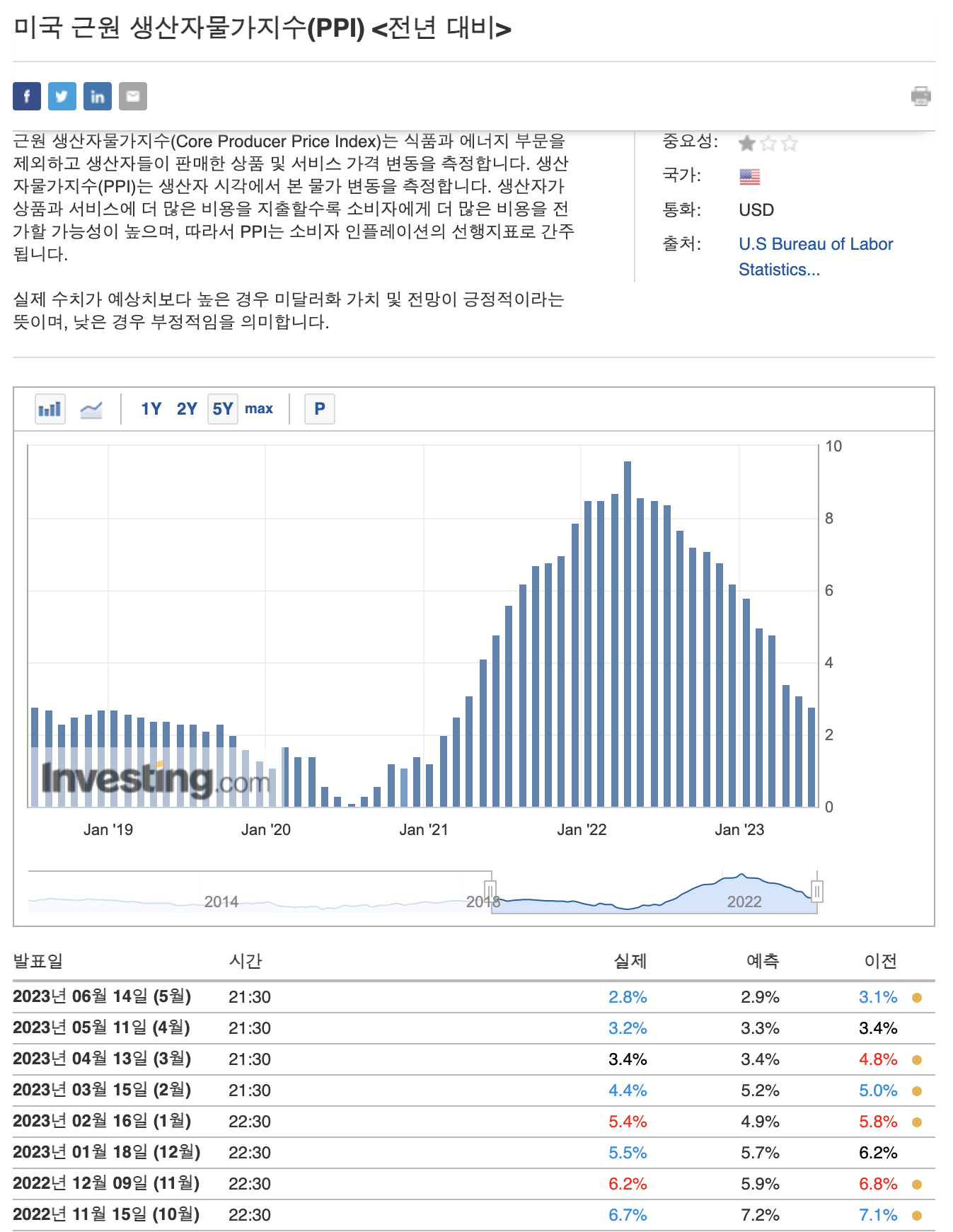

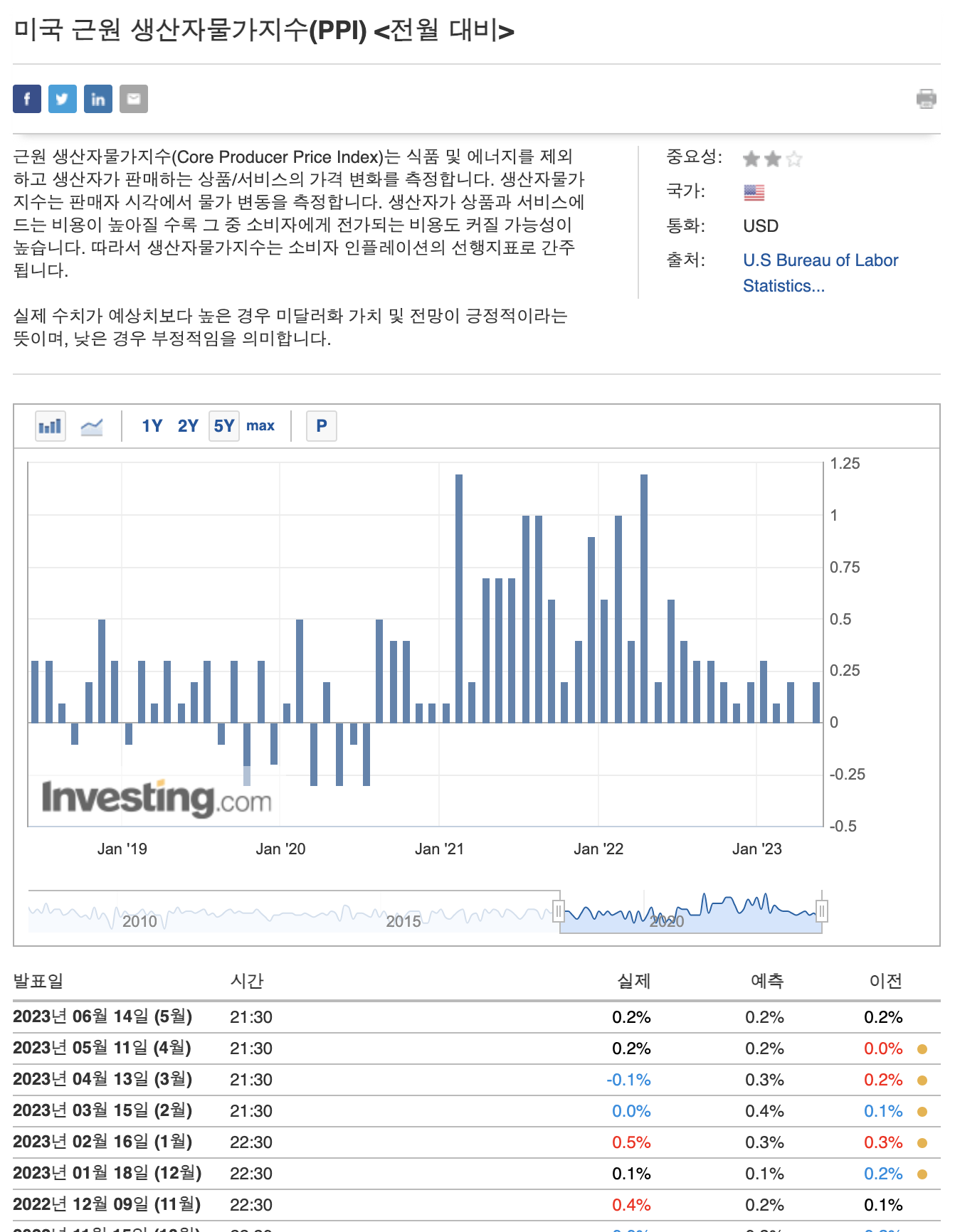

현재로서는 주가에 영향을 미치는 다른 인를레이션 경제지표들과 함께 변화하는 양상들을 살펴봐야 할 것입니다. 소비자물가지수CPI는 생산자물가지수 PPI(6월 14일 발표)와 개인 소비지출물가지수 PCE (6월 30일 발표) 데이터와 함께 살펴 봅니다. 이들에게서 2023년에 근원 PPI와 근원PCE 역시 모두 역전현상이 발생하는 것을 볼 수 있습니다.

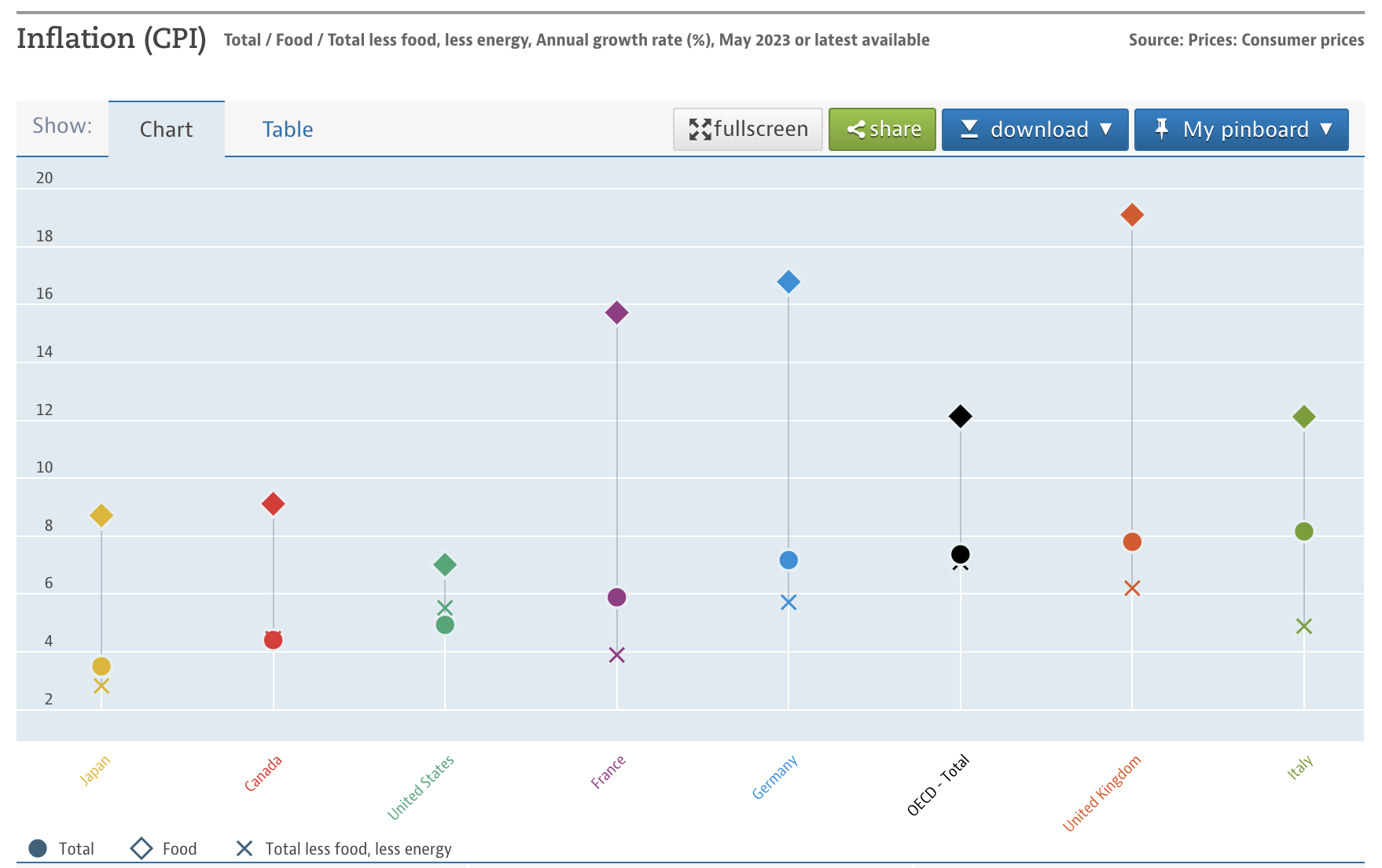

# 나라별 CPI 비교

나라별로 인플레이션 지수를 살펴보았을때 전체 CPI는 일본과 캐나다는 미국보다 낮았고 프랑스와 독일, 영국, 이탈리아, OEDC국가는 상회했습니다. 음식과에너지를 제외한 근원 CPI는 OECD국가와 영국, 독일에서 상회했고 나머지 국가는 낮게 나타났습니다. 식료품 가격은 미국보다 다른 비교국가들에서 모두 높게 나타났습니다.

#인플레이션 경제지표

우리 경제에서 인플레이션을 측정하는 두 가지 방식인 소비자 물가지수(Consumer Price Index, CPI)와 생산자물가지수(Producer Price Index, PPI) 입니다. CPI는 소비자들이 특정 기간동안 구매한 재화와 용역의 총 가치를 측정한 값입니다. 이에 비하여 PPI는 생산자의 관점에서 본 인플레이션 척도입니다 상품 가격의 변화는 우유나 달걀과 같은 일반재 구매에서부터 시작하여 금리에 매우 민감한 고가 상품에 이르기까지 우리 모두에게 영향을 미칩니다. 그러므로, PMI, 신뢰지수 조사, 심지어 GDP와 같은 다른 많은 경제 지표와 달리, 물가와 관련된 데이터는 일상 생활비에 직접 적용되는 몇 안되는 발표자료 중 하나입니다. PPI와 CPI 모두 주요 경기 지표로 인식되며, 다시 말하여 거래자들이 매우 세심하게 살펴보는 월별 지표임을 의미합니다. 그 이유는 연방준비이사회가 경제 상황을 평가하기 위하여 사용하기 때문입니다. 연방준비이사회는 중앙은행으로써 두 가지 의무를 가지고 있습니다. 즉, '물가'와 '일자리 시장'이라는 두 가지 중요한 경제적 요소 사이에서 균형을 찾아야 하는 상당한 책무를 감당해야합니다. 그 결과, 경기선행지수에 어떤 예측하지 못한 변화가 나타날 경우 시장의 기대치를 관리하기 위하여 연설이나 공식 행사에서 연준 위원들이 이를 언급하는 경우가 많습니다. CPI는 소비자들이 특정 기간동안 구매한 재화와 용역의 총 가치를 측정한 값입니다. 동시에, PPI는 생산자의 입장에서 물가를 측정합니다. 특히 PPI는 소비재를 생산하는 비용을 측정합니다. 원자재와 식품 가격이 소매가에 직접적인 영향을 끼치기 때문에 PPI는 인플레이션 압력의 좋은 선행 지표로 여겨집니다.(자료: CME그룹)

인플레이션 경제지표 PCE(개인소비지출 물가지수)는 다음에 정리된 내용 참고바랍니다(링크 클릭).

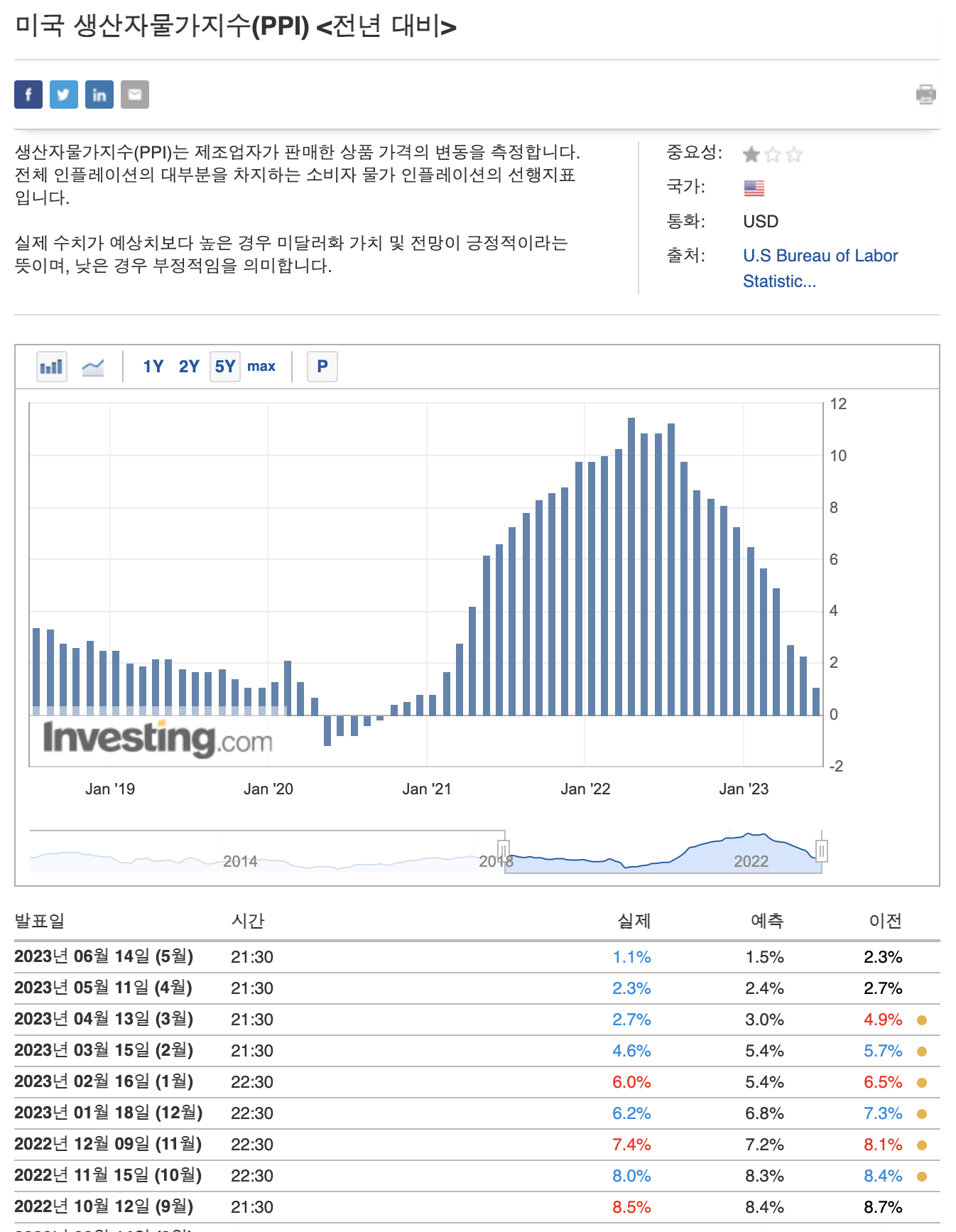

# 생산자물가지수 PPI

- 생산자물가지수 PPI 1.1% (예측 1.5%)

- 근원 생산자물가지수 Core PPI 2.8%(예상 2.9%)

복잡한 보고서에도 불구하고 트레이더들은 여러 가지 방식으로 데이터 발표를 준비할 수 있습니다. 우선, 다양한 신뢰 보고서와 PMI 보고서에서 얻은 정보를 활용하여 지난 한 달간 소비자와 생산자 모두가 직면한 물가 상황을 파악할 수 있습니다.

소매 판매 보고서 역시 인플레이션을 미리 알 수 있는 중요한 지표로 여겨지며, 에너지 가격과 일반 원자재 전망을 모니터링 하는 것 역시 데이터가 발표되기 전에 거래자들이 올바른 포지션을 취하는데 도움이 됩니다. 만일 원자재 가격에서 큰 변화가 있었다면, 시장은 가장 신뢰할 수 있는 통계인 '근원' PPI에 초점을 맞출 가능성이 매우 높습니다.

일반 원칙으로 연방공개시장위원회(Federal Open Market Committee, FOMC)는 인플레이션율을 중기적으로 약 2%대에서 유지할 수 있도록 통화정책을 시행합니다. 만약 PPI 또는 CPI 수치가 이 수준을 넘어서 유지된다면, 연준은 이것이 경제에 위협이 된다고 간주합니다. 그리고 물가 상승을 통제하기 위하여 금리를 인상할 수 있습니다. 다른 한편으로 장기간 저인플레이션 혹은 물가상승이 마이너스를 유지한다면 중앙은행은 경제를 활성화 하기 위하여 금리를 인하하거나 양적 완화(Quantitative Easing, QE)를 실시하여 조치를 취할 것을 고려할 것입니다.

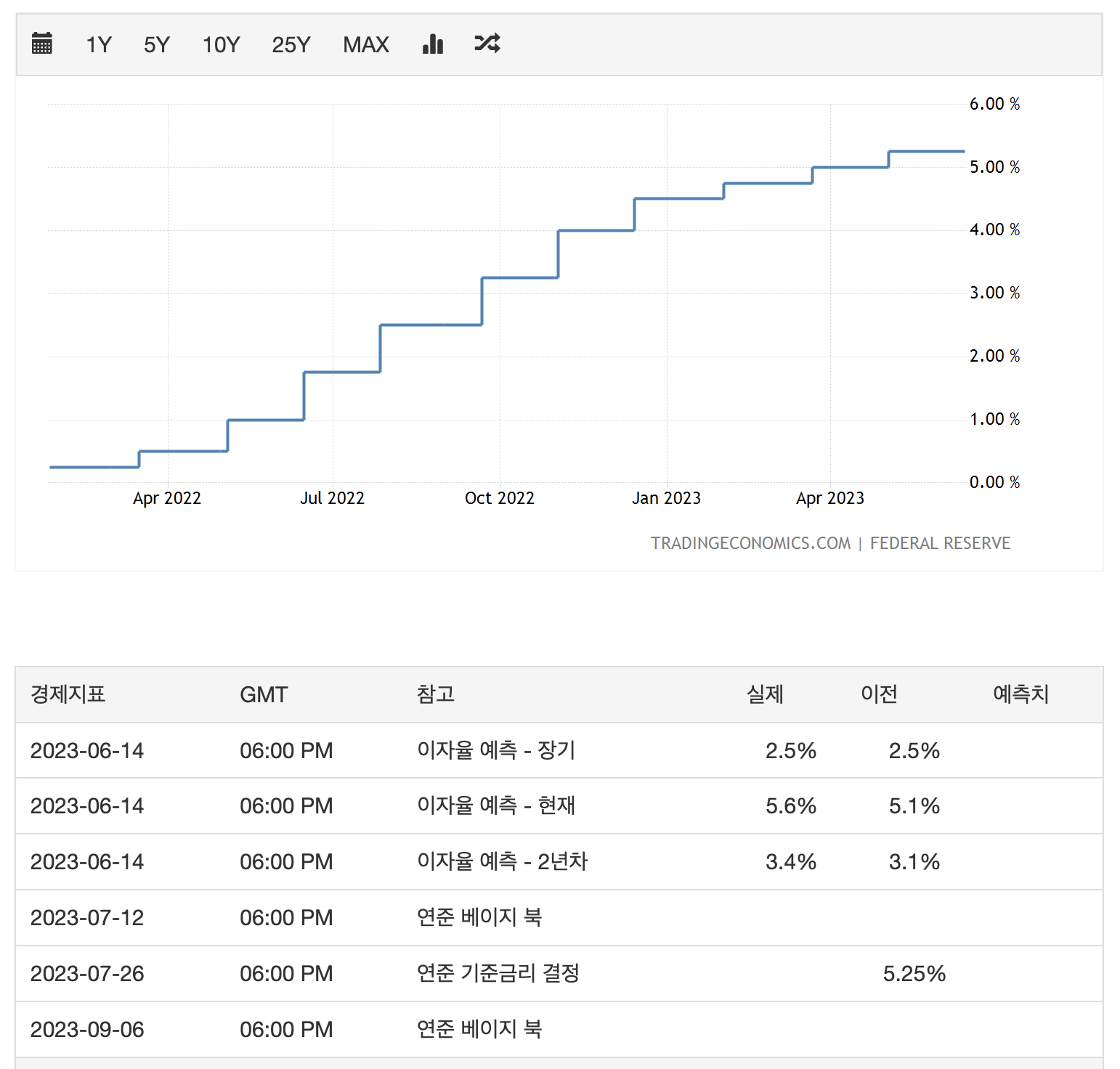

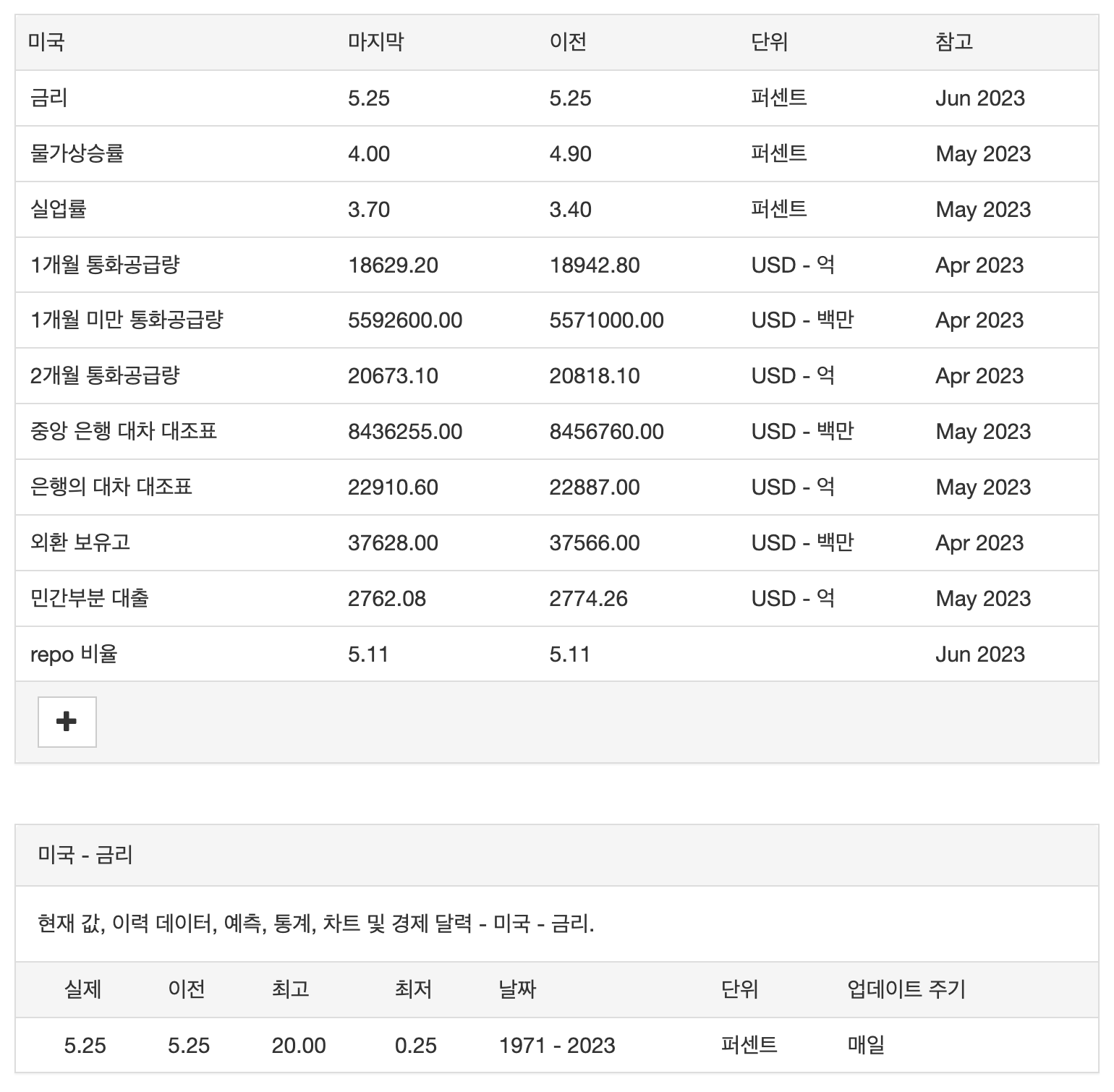

# 기준금리(Base rate)와 CPI

이번 CPI 발표를 통해 미연준 (Fed) 금리 결정이 이번주 6월 14일(6월 15일 새벽 03:00 한국기준)에 발표 예정인 기준금리 또한 영향을 미칠것으로 보이기 때문에 더욱 긴장할 수 밖에 없습니다. 지금까지 75bp~25bp로 꾸준히 기준금리를 올린 만큼 이번 발표로 기준금리 상승을 멈출지 아니면 한번더 25bp를 올리게 될지는 발표결과를 지켜봐야겠습니다. 또한 미연준의 기준 금리 발표후에 향후 기준금리 동결 확정 가능성과 예상 밖에 한번 더 상승여력에 대한 이야기를 할 것으로 보여서 미래 주가에 영향을 미칠 가능성이 높을 것으로 보입니다. 다행이 앞으로도 기준금리 동결 지속성과 하락 가능성에 대한 언급이 나온다면 이는 시장에 호재로 받아들일 가능성이 높습니다.

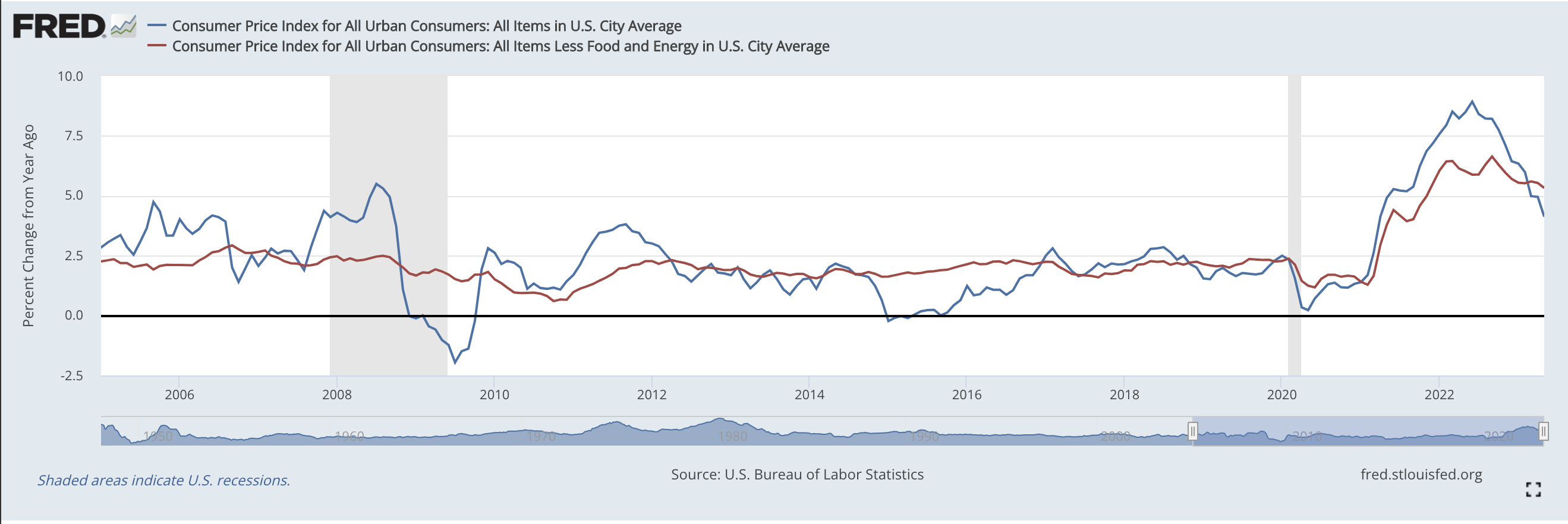

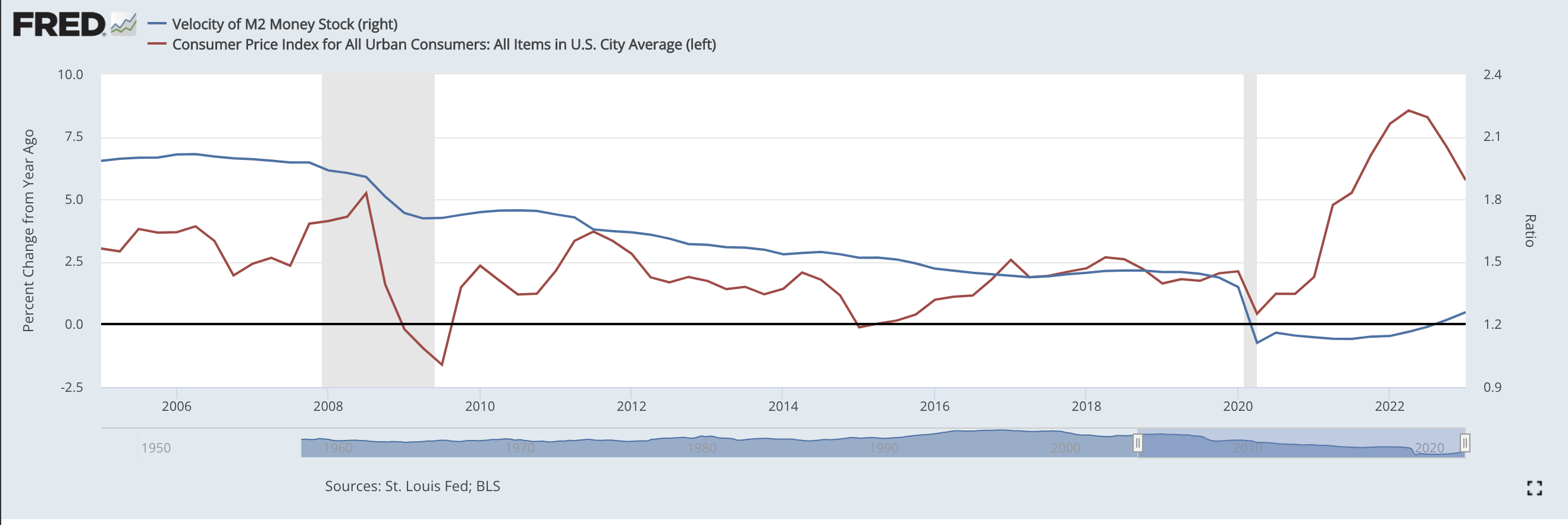

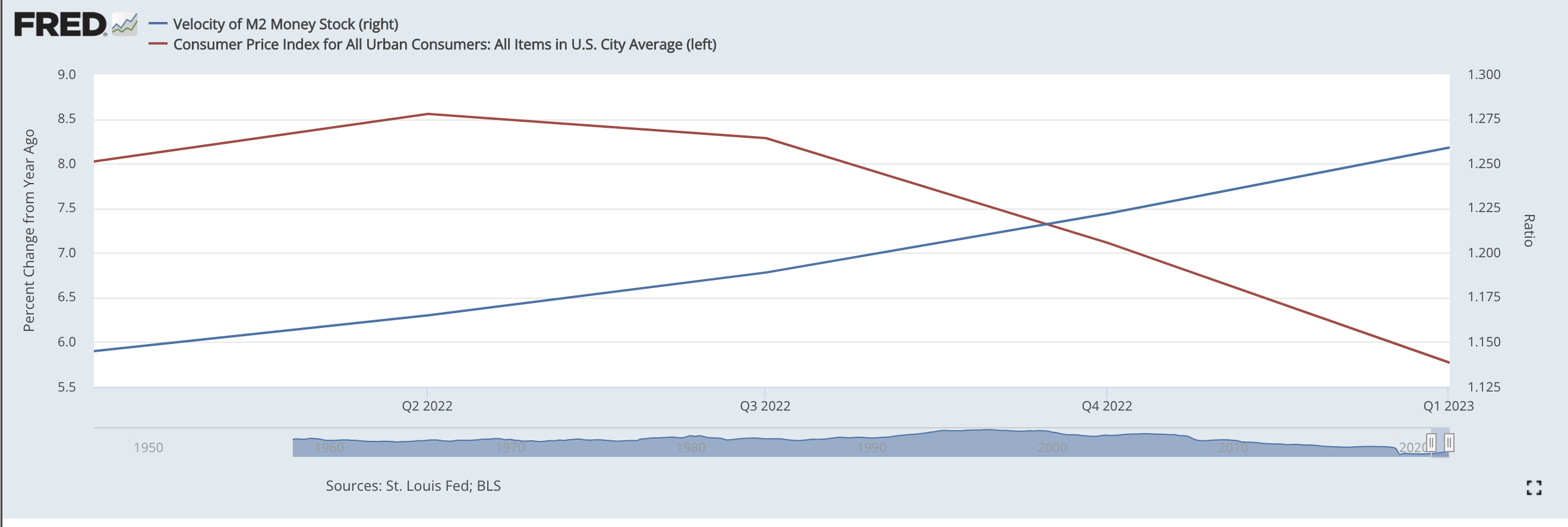

M2 통화량과 함께 CPI 그래프를 비교해 보면 2008년 리만사태와 2020년 코로나 팬데믹 상황과 비교해서 소비자물가지수 흐름을 알 수 있습니다. 국가 위기 때마다 통화량을 조절해서 국가 부양에 힘쓴것을 알 수 있습니다. 2022년 CPI 지수가 증가하면서 8%대를 상회했다가 하반기부터 점차 하락하면서 M2통화량이 다시 역전된 것을 알 수 있습니다.

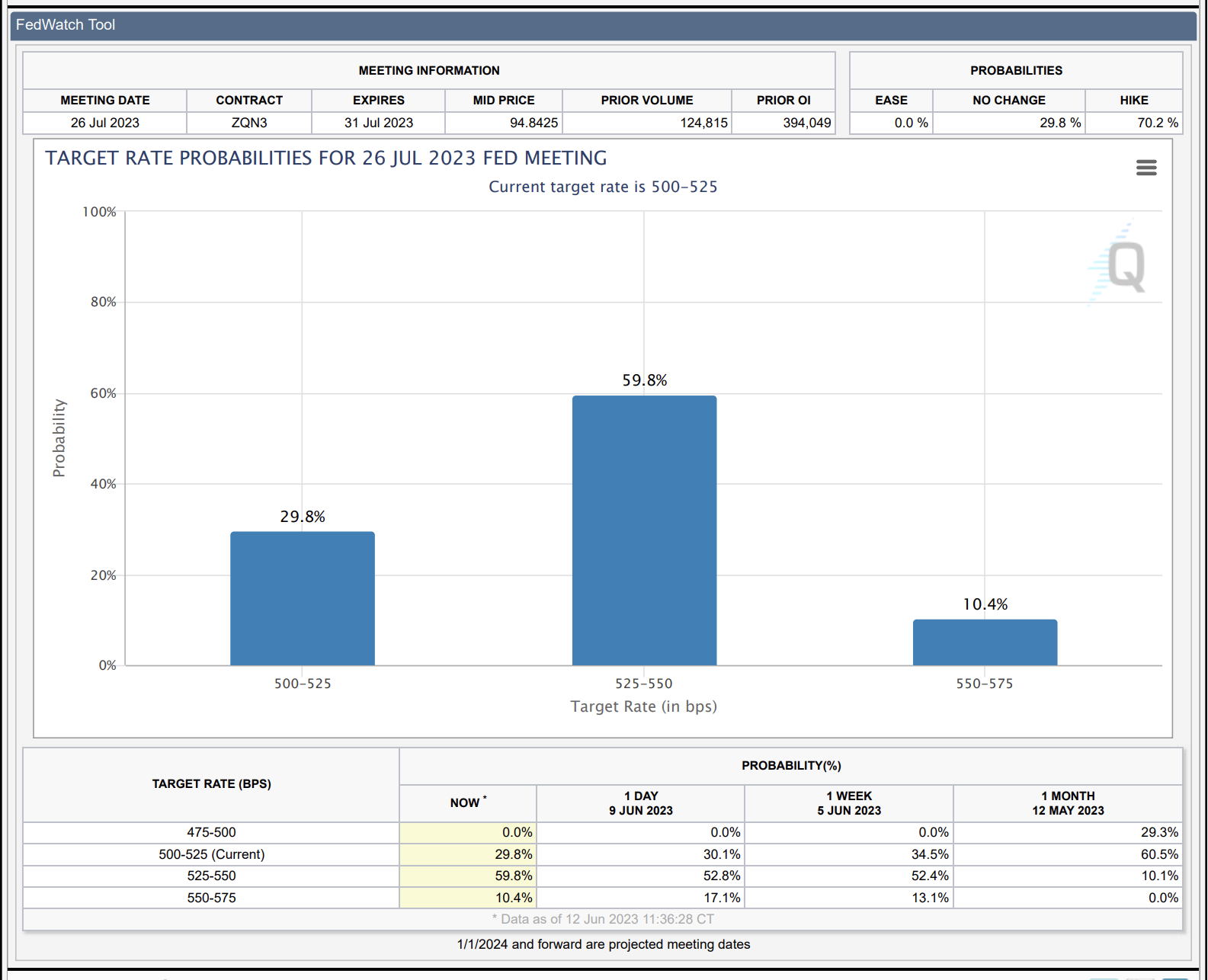

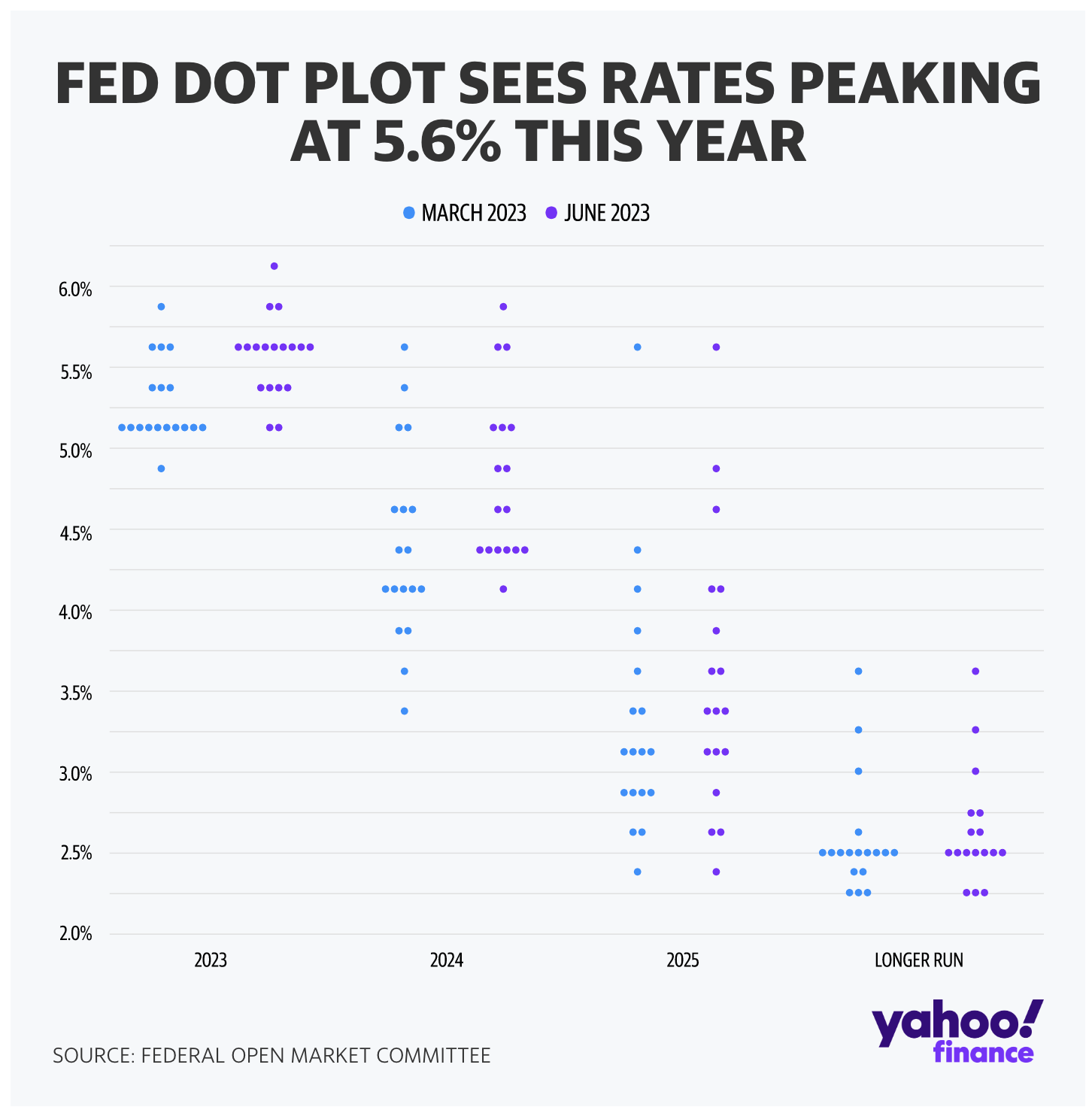

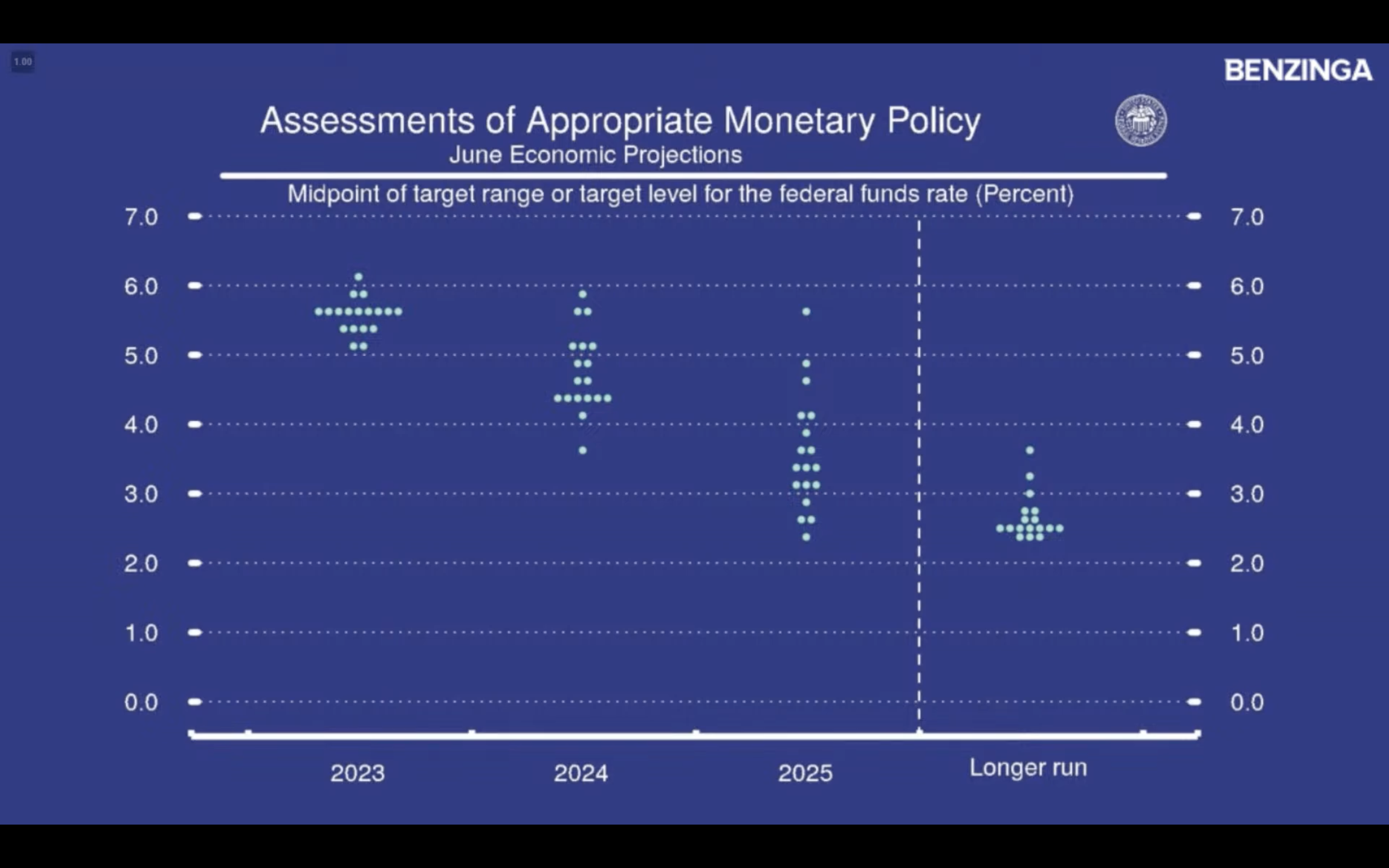

# 미국 기준금리 점도표

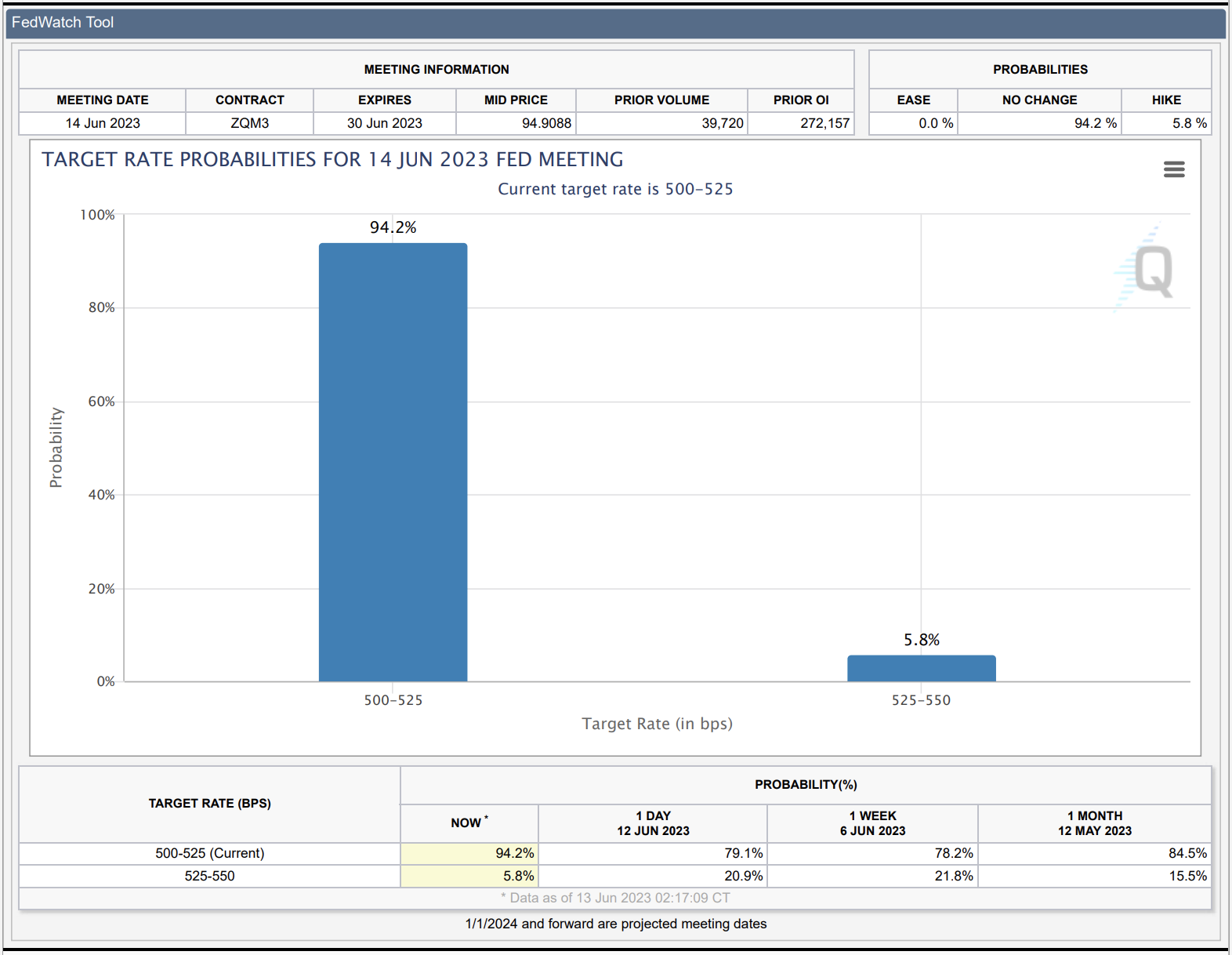

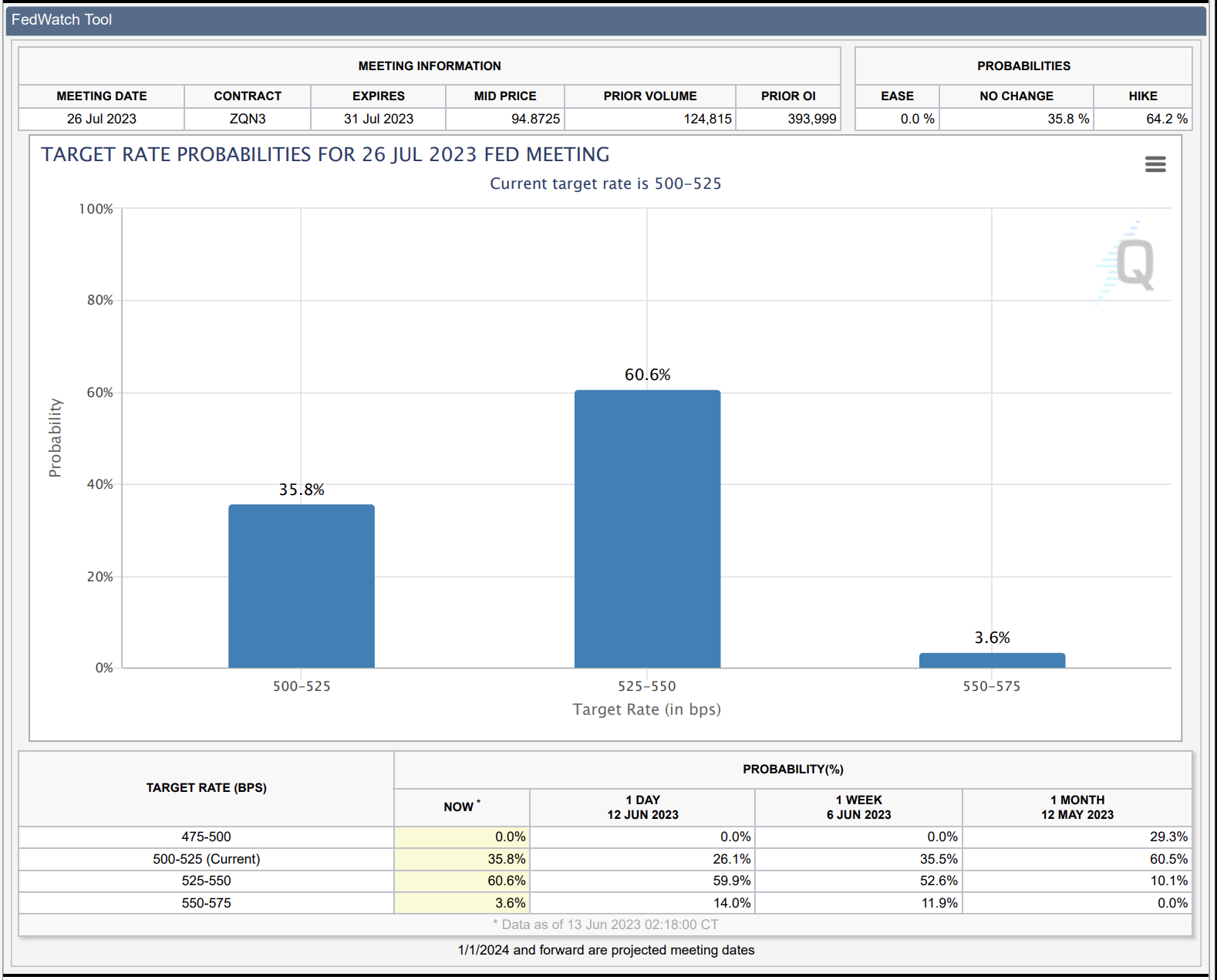

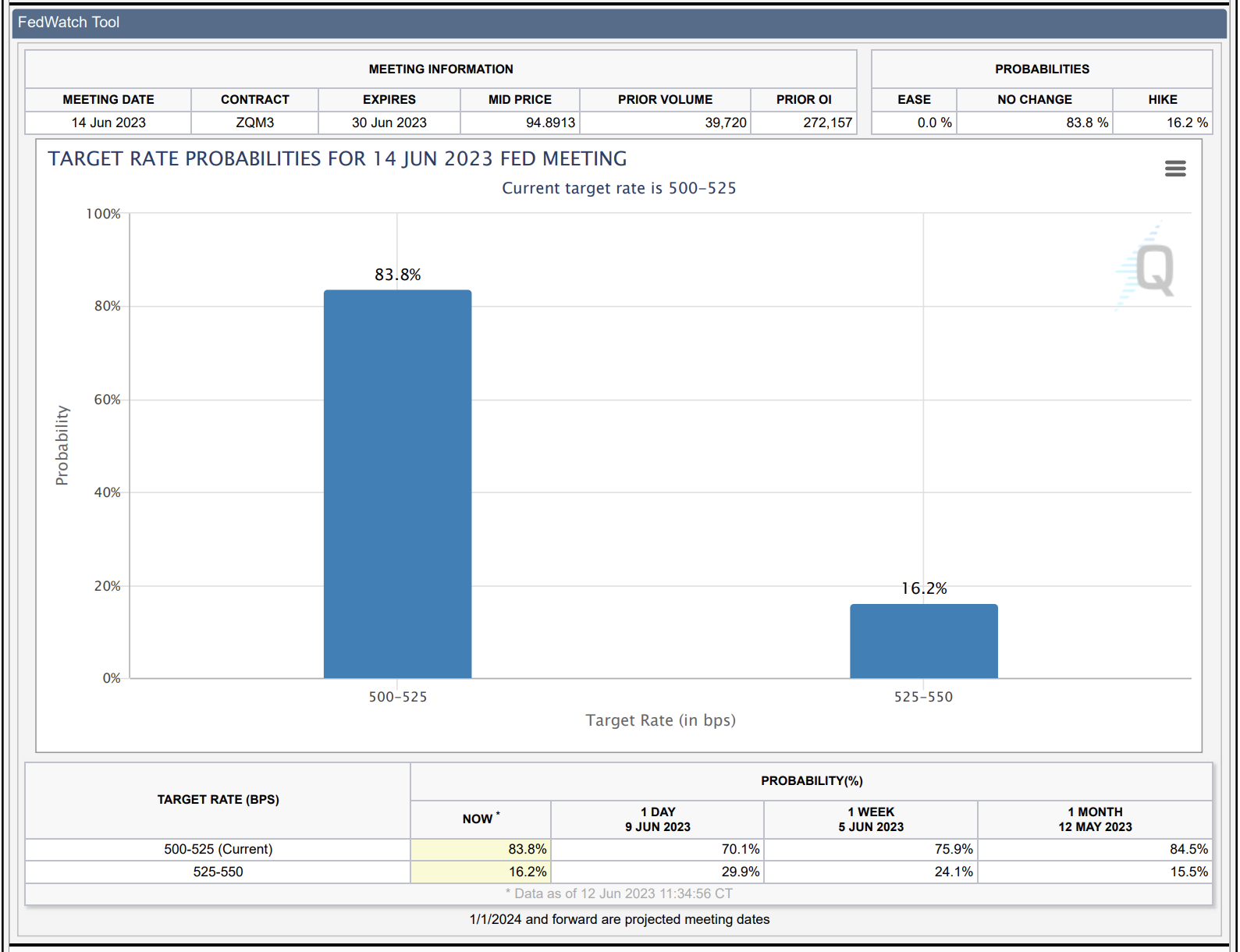

이번 기준금리 발표는 6월 15일(목) 새벽 3시경에 발표할 예정입니다. 점도표 상에서 기준금리 상승 가능성은 낮아보이고 금리 동결에 예상되는 비율이 점점 높아지고 있습니다. 이전 점도표에서 보다 오늘 날짜인 6월 13일 점도표상 기준금리 동결 의견은 70%대에서 83.8%까지 상승했다가 CPI 발표 당일 6월 14일(한국시간 기준)에 94.2%까지 뛰었기 때문에 이번주 발표는 안정적으로 5.25% 기준 금리에서 멈출것으로 보여집니다. 하지만 다음달 기준금리 동결과 하락이라는 측면에서 보면 점도표상에서는 5.25~5.5% 기준금리에 좀 더 무게가 실려있기 때문에 기준금리 동결과 하락 여지에 대한 환상은 아직 무리일 것으로 보여집니다. 이는 아직 시장이 연준의 기대치만큼 안정적으로 흐르고 있지 않다는 뜻입니다.

미연준에서 바라는 소비자물가지수가 2%대 까지 내려와야 인플레이션이 잡혔다고 보고 있기 때문에 이번 CPI 발표에서 4.0%까지 내려온 이후에도 지속적으로 좀 더 하락 후 안정적인 흐름을 이어가기를 기대해 보겠습니다.

시장 예상대로 이번에는 금리 인상이 없이 5.25%로 동결되었지만, 연준의 목표인 2% 물가 인상률이 변한것이 아니라 시장 상황을 봐서 연내에 2번 정도(연준위원 절반인 9명 동의, 3명은 3번 인상, 1명은 1%인상 동의) 인상은 더 할 수 있다 합니다.

- 미국 기준금리 발표 5.25%(예상 5.25%) 동결

- 미연준 발표 향후 5.6%까지 두차례 상승 가능성 열어둠(사유 인플레이션 아직 안잡힘)

# 미연준 파월 의장 발언

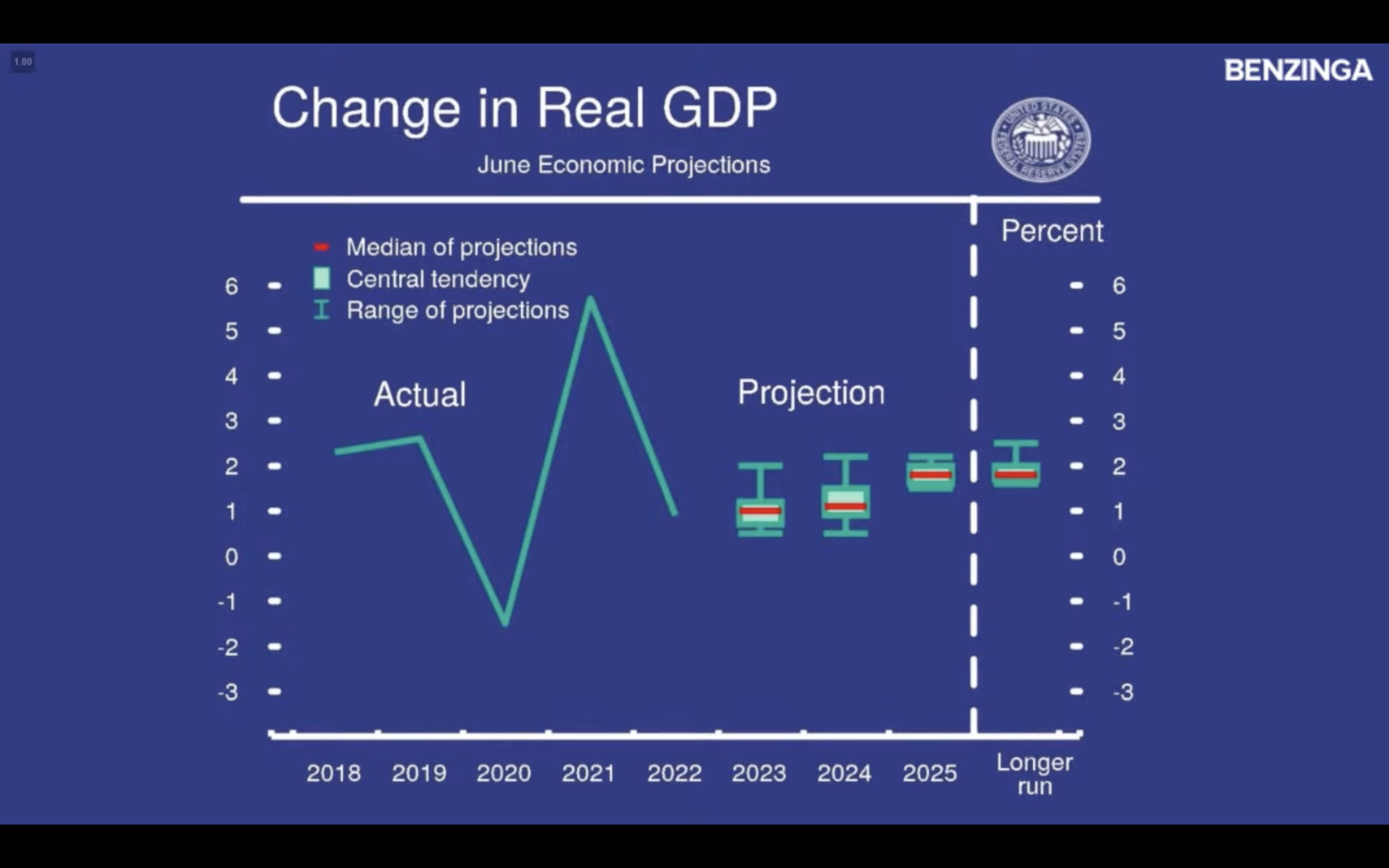

- Change in Real GDP

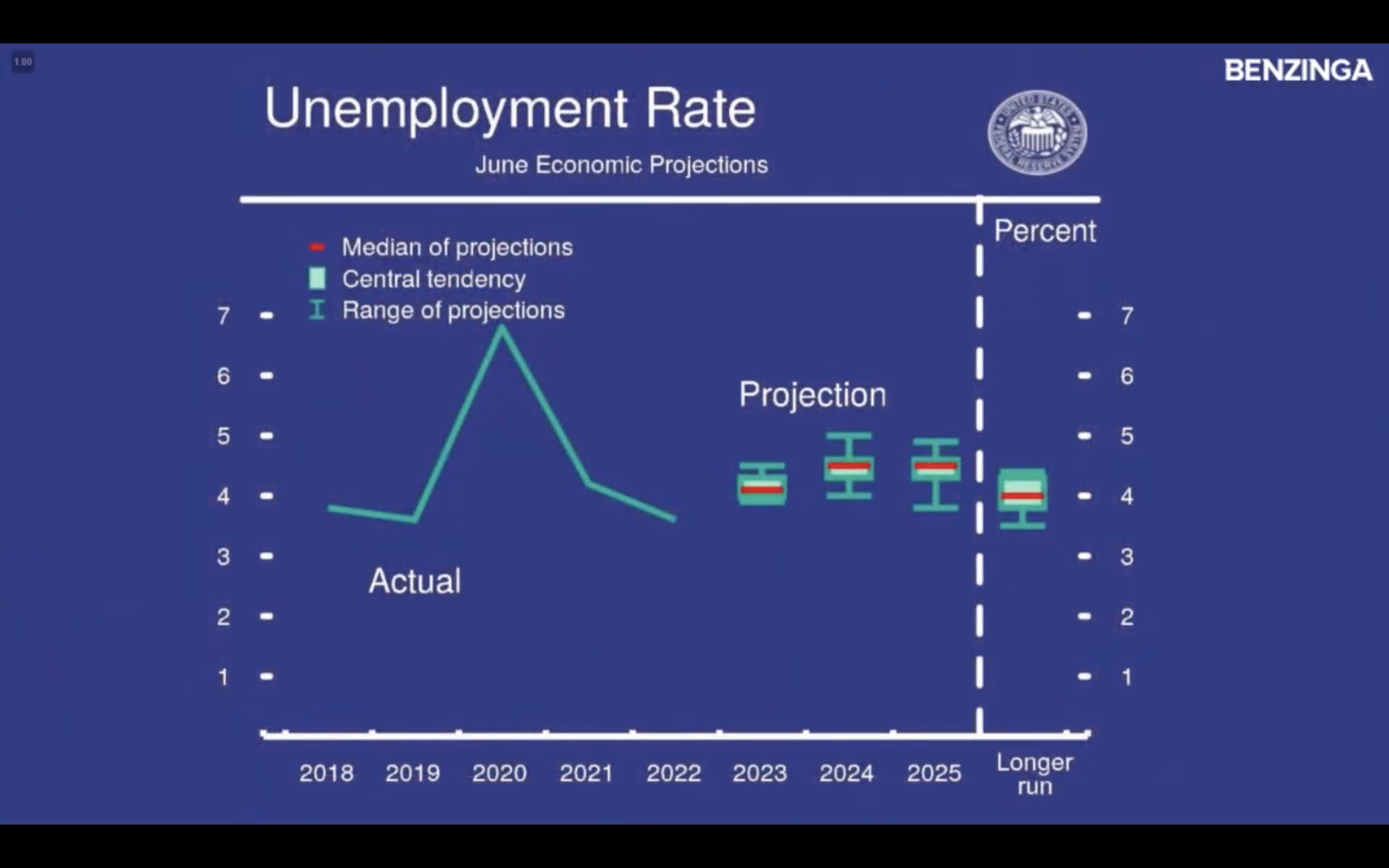

- Unemployment Rate

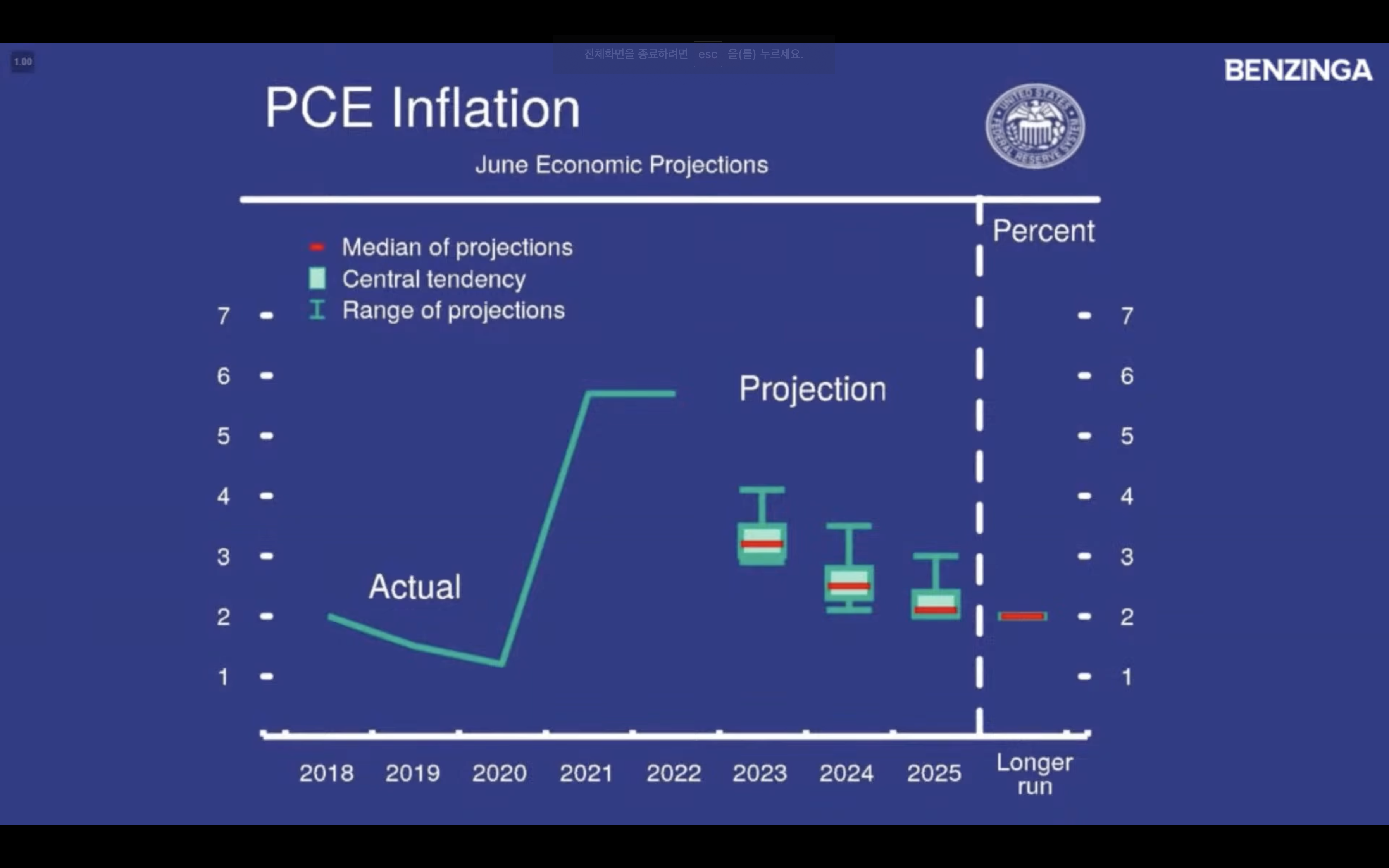

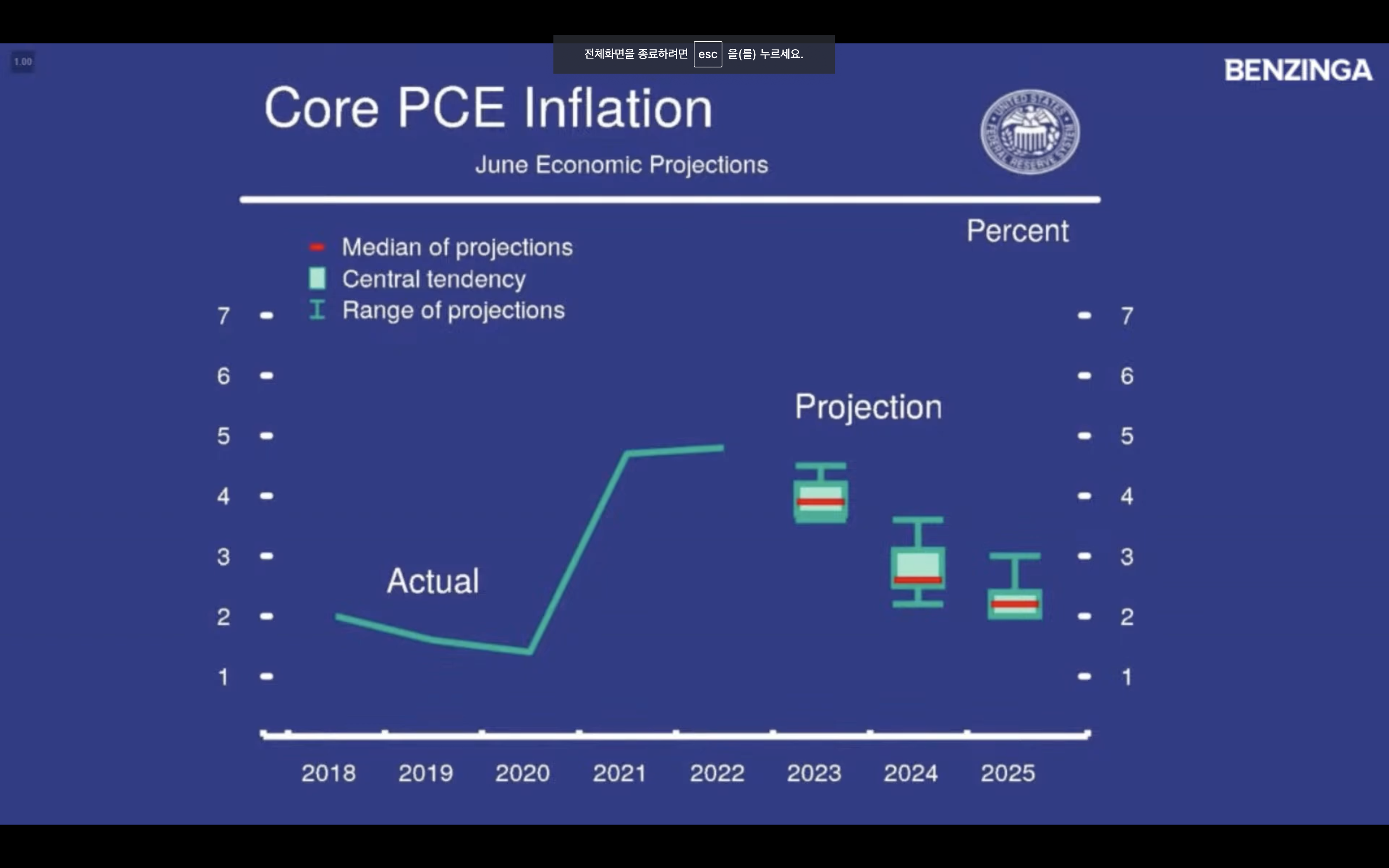

- PCE Inflation & Core PCE Inflation

- Assessment of Appropriate Monetary Policy

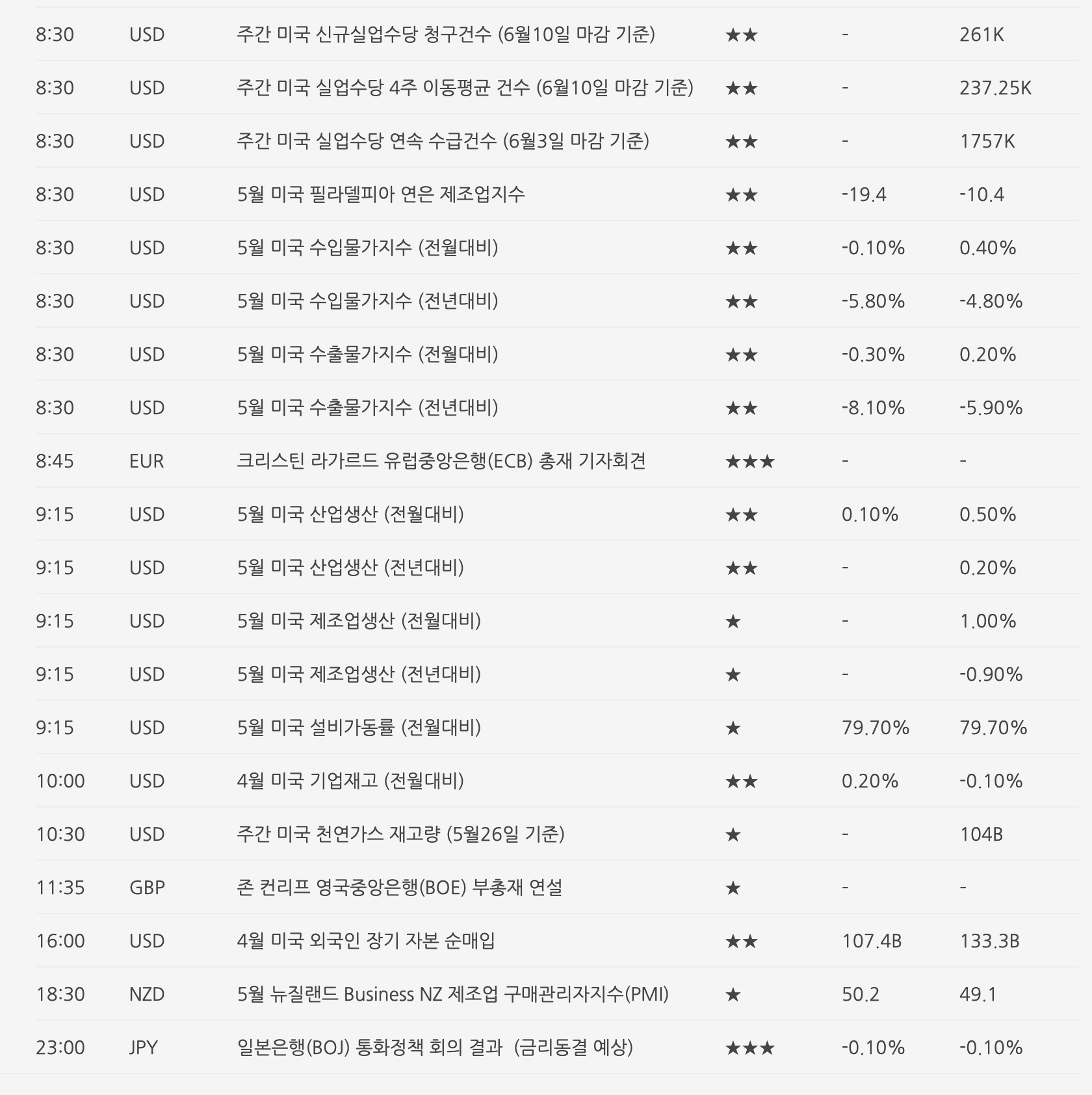

# 세계 실물지표 발표

이번주 해외 주요 일정 중에 15일(목) 미국과 중국 경기 실물지표 발표일입니다.

세계에서 경제 규모가 가장 큰 두나라, 미국(오후 9시 30분)과 중국 (오전 11시)의 경기 실물지표가 같은날 공개됩니다.

주요 경제 지표는 '소매판매' 데이터입니다. 미국의 소비는 계속 둔화되는 반면에 중국은 회복세를 보이고 있습니다.

- 미국 9.9%(2월) → 2.4%(3월) → 1.6%(4월)

- 중국 3.5%(2월) → 10.6%(3월) → 18.4%(4월)

# 전세계 주요 경제지표 발표 일정

| 여러분은 어떤 기업에 투자하기로 결정을 내리셨나요~ 그럼, 당신의 성공투자를 위해 행운을 빌겠습니다. 굿럭 Good luck~!👍 |

| 🔖 위 모든 내용과 자료는 참고용일 뿐, 투자는 본인 자신의 기준으로 결정하시기 바랍니다. 투자의사결정과 결과에는 투자자 본인이 스스로 책임을 지도록 합니다. |

위 컨텐츠 이용 및 데이터 이미지 분석에 대한 자세한 설명과 문의는 이메일(tourhada@gmail.com)로 연락주시면 답변드리겠습니다.

<무단전재 및 재배포 불가>

감사합니다

📰 관련자료

Fed 'dot plot' shows interest rates rising twice more in 2023, peaking at 5.6%

What Is the Fed's Dot Plot and Why Does It Matter?

June 14, 2023 Federal Reserve issues FOMC statement For release at 2:00 p.m. EDT

WATCH LIVE: FOMC Press Conference | June 14, 2023

Chairman Powell speaks after Federal Reserve holds off on interest rate hike — 6/14/23

'산업분석 Industry Analysis' 카테고리의 다른 글

| [특징주] 교육주 NE능률, +29.92% 상한가 급등이유...'킬러 문항' 공교육강화 (0) | 2023.06.21 |

|---|---|

| [특징주] 🚗 테슬라 2분기 실적발표와 급반등 이유 8가지 Valuation 상승 효과(발표일정 7월 19일 IR자료) (0) | 2023.06.16 |

| [특징주] 테슬라는 과연 어떻게 IRA 보조금 전액 지원 받게 되었을까? (0) | 2023.06.12 |

| 📉 미국 정부 디폴트(채무불이행) 마감 6월 1일 우려 이대로 괜찮은가? 😱 (0) | 2023.05.04 |

| MSCI 지수가 한국과 미국 주가에 미치는 영향 (0) | 2023.02.13 |

댓글